一下合伙企业“先分后税”的纳税原则及政策依据

合伙企业股东分得的所得应该如何交纳所得税

合伙企业作为一个比较特殊的法人主体,本身并不是所得税的纳税义务人,但是作为一个独立的法人主体,又与纳税义务息息相关。首先我们介绍一下合伙企业“先分后税”的纳税原则。

一、什么是合伙企业的先分后税?

根据《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号):

根据《中华人民共和国企业所得税法》及其实施条例和《中华人民共和国个人所得税法》有关规定,现将合伙企业合伙人的所得税问题通知如下:

一、本通知所称合伙企业是指依照中国法律、行政法规成立的合伙企业。

二、合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。

三、合伙企业生产经营所得和其他所得采取“先分后税”的原则。

二、先分后税的政策依据

(1)《财政部 国家税务总局关于印发的通知》(财税〔2000〕91号):

第四条 个人独资企业和合伙企业(以下简称企业)每一纳税年度的收入总额减除成本、费用以及损失后的余额,作为投资者个人的生产经营所得,比照个人所得税法的“个体工商户的生产经营所得”应税项目,适用5%—35%的五级超额累进税率,计算征收个人所得税。

前款所称收入总额普通合伙人企业所得税,是指企业从事生产经营以及与生产经营有关的活动所取得的各项收入,包括商品(产品)销售收入、营运收入、劳务服务收入、工程价款收入、财产出租或转让收入、利息收入、其他业务收入和营业外收入。

(2)国家税务总局关于《关于个人独资企业和合伙企业投资者征收个人所得税的规定》执行口径的通知(国税函[2001]84号):

二、关于个人独资企业和合伙企业对外投资分回利息、股息、红利的征税问题

个人独资企业和合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。以合伙企业名义对外投资分回利息或者股息、红利的,应按《通知》所附规定的第五条精神确定各个投资者的利息、股息、红利所得,分别按“利息、股息、红利所得”应税项目计算缴纳个人所得税。

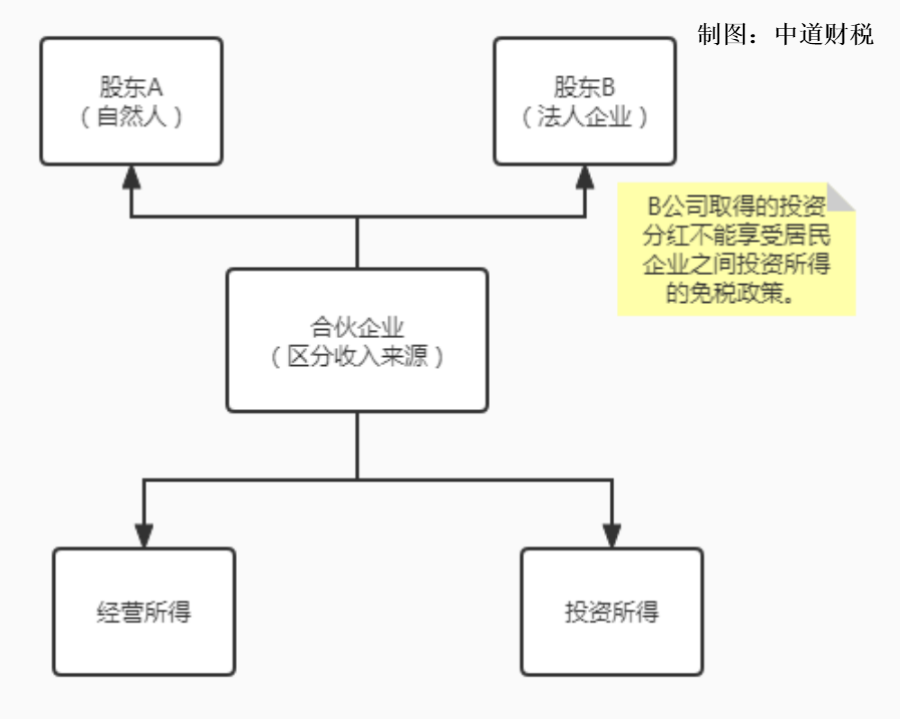

三、区分经营所得和其他所得

综上两个文件,对于合伙企业收入类型的划分,需要区分经营所得和其他所得。

如果属于经营所得的分配,那么自然人股东按照“个体工商户的经营所得”计算应纳税所得额,法人股东正常计入“投资收益”,汇算企业所得税;如果属于其他所得中股息红利的分配,那么自然人股东按照“股息红利”计算应纳税所得额,法人股东依然计入“投资收益”,汇算企业所得税。

注意:此时法人股东取得的投资收益,不属于居民企业之间的投资,不能享受居民企业之间投资所得的企业所得税的免税政策。因为是间接架构,且合伙企业也不是居民企业!

四、合伙企业多层嵌套的意义?

由于合伙企业在所得税上属于税收透明体,企业的所得利润直接穿透计入合伙人收益,仅从纳税次数来讲,实现了节税。

再者,对于合伙企业的合伙人来说,根据投资的杠杆效应,实际投资人间接持股了实体公司,实现多层嵌套的架构控制,每层嵌套仅持股51%就可以实现控制权,可以投入较少的资金,实现股权的杠杆放大效应,实现最终的控制权。节约了投入资金。

原文链接:https://www.dyfan.vip/16953.html,请用户仔细辨认内容的真实性,避免上当受骗!